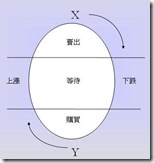

底部在哪裡 ? 我記得德國有一位投資家,安德烈科斯托蘭尼曾經提出一個投資心理的分析模型,叫做科斯托蘭尼雞蛋。主要是協助說明投資標的上漲和下跌的內在結構,他認為漲跌是對分不開的搭檔,如果分不出下跌的終點,就看不出上漲的起點,同樣的,如果大家辨別不出上漲的終點,也就預測不到下跌的起點。

第一個階段是盤整階段,行情跌至一定的程度;第二個階段為調整階段,行情會隨著重大消息而漲跌;第三個階段為急速擴張階段,行情會一個小時一個小時的向上攀升,但是後半期行情走貶,則像秋風掃落葉一般持續下探。

1985年台灣的外匯存底開始快速的增加,台幣兌美元開始升值,但是因為升值速度不夠快,導致熱錢大量進入,貨幣供給大幅提升,這樣的熱錢充盈的情況持續了三年。1987年台灣的房地產價格大幅上升,至1990年其勢方歇。台灣的股價指數從1987年六月的1735.7點開始上漲,其後經過幾次的起伏,直到1990年2 月衝到台灣股價的歷史最高點11983.5點。其後一路下滑,再也沒有回到過此一最高點,直到現在。而造成台灣股價在1990年二月大幅下跌,以及房地產價格在1990 年停止上漲的最主要原因,在於1989年2月28日中央銀行把活期存款的法定存款準備率由23%大幅調升到27%;同時,商業銀行對於不動產市場的放款進行選擇性的信用管制。在貨幣供給大幅緊縮的情況下,再加上不動產市場急需調現的情況下,企業與投資者開使大量拋售股票,結果造成台股指數開始下跌。

我們再來看看這十多年來的台灣房地產,從1996-2001年的高點一路下滑到2002,然後開始了近兩年的SARS衝擊期,從2004年才急轉向上,2005開始緩步上升。假設我們將1995年的房市設為(A)、1996-2001設為(B)、2001-2002設為(C)、2002-2003設為(D),那麼2004可視為(A1)、2005-2007為(B1)....。你覺得你應該在什麼時候進場,什麼時候出場呢?我想如果是事後諸葛的選擇,每個投資人都會選到最低點進場、最高點出場。但是身歷其境,其結果卻往往相反。

2003年,因為負責專案的關係,時任南港軟體園區管理中心的朋友告訴我南軟周邊是好的投資標的。我將這樣的訊息轉述給了身邊的朋友和同事,但是當時因為SARS的關係,房市一片低迷,沒有人敢進場。2007-2008隨著南港展覽館、南港經貿園區的陸續完成,加上高鐵、捷運通車的效益,這個地區的價格早已不可同日而語,知道訊息的舊識不免對於當時沒有鼓起勇氣一擲而感到扼腕。但是,投資的過程所呈現出來的狀態,經常和這個案例是相同的。每個人都知道不要追高殺低,每個人都知道要逢低佈局,但事實是高與低是相對值而不是絕對值。

D進B出,什麼?!沒錯,就是D進B出,懷疑啊?!不然,你去看那顆蛋。

延伸閱讀:非投資人的投資觀點:換個角度來看景氣循環